石油价格十年_2010年石油价格

1.未来中国石油需求预测

2.如果2010年买入五万元中石油股票,一直没卖,现在亏多少钱?

3.2010年中国石油进口来源分布与比例?

4.石油价格未来会反弹暴涨,还是持续下跌?

近几年随着我国经济的发展,每家每户都开始有能力购买汽车,买汽车大部分就要关注石油价格,我国的石油一向是非常紧张的,因此大部分都依赖进口,但许多人发现,石油进价其实是比较低的但售价仍然比国外的要高,这是为什么呢?

一、我国石油定价机制跟国外定价机制不同在2010年之前我国的石油价格一直是根据新加坡来制定的,后来在新加坡的基础上对石油价格进行的改革,融合了新加坡、鹿特丹和纽约这三个城市的石油价格对我国的石油价格重新定价。后来在2006年进一步完善了这个石油定价机制,将我国的石油价格与国际市场石油价格相接近,再根据我国对石油的加工进行适当的涨价。后来由于石油根据各种原因价格上涨迅速,为了保证石油市场稳定,对石油的价格严厉的控制,这就让一些石油企业产生的大规模亏损,那时候国内油价并没跟着国际油价走,价格没有上涨。后来08年的金融危机爆发后,国际市场油价又暴跌,这时候国内的石油定价机构又进行了改革,使它与国际市场石油价格相靠,但为了弥补之前石油企业的亏损,所以说价格要比国外价格高。

二、国内石油品质升级石油价格上涨除了弥补之前企业亏损之外还有一个重要原因就是国内石油的品质升级了,08年我国石油的品质处于国三标准期,后来因为环境问题被各国逐渐重视,越来越多的人呼吁要保护环境,我国也特地为此制造了可持续发展道路。对石油的环保质量进行了严格的管控,这推动了我国石油不断的进行升级,到2017年我国石油质量已经到达了国五标准,甚至还在一些地方推行了国六标准。

石油标准质量的提高意味着在背后要投入大量的金钱和技术,所以国内石油的价格比国外的价格贵。

未来中国石油需求预测

2010年石油进口量大约是2.39亿吨,石油总消费量是4.426亿吨。

在产油国市场份额竞争加剧情况下,中国作为国际石油需求的主要贡献者,将成为争宠目标,在国际石油市场的影响力和话语权将有所提高。

使用情况

实际上,自中国1993年首度成为石油净进口国以来,我国原油对外依存度由当年的6%一路攀升,到2006年突破45%,其后每年均以2个百分点左右的速度向上攀升,2007年为47%,2008年为49%,到2009年突破50%警戒线,仅仅用了16年。

上述《报告》显示,2014年我国石油表观消费量超过5.18亿吨,石油进口继续增长,全年石油净进口约为3.08亿吨,同比增长5.7%。石油对外依存度达到59.5%,较上年上升1.1个百分点,并有望于今年首次突破60%。

如果2010年买入五万元中石油股票,一直没卖,现在亏多少钱?

目前的石油需求预测方法可以分为两类:一类是宏观预测法,是以宏观经济分析预测为基础,研究石油消费与国民生产总值、人口及石油价格等的关系,并根据石油消费与经济发展的关系及发展趋势,预测未来石油消费。这类方法包括石油消费弹性系数法、能源消费强度法和人均石油消费法等。另一类是部门分析法,就是分析每一个石油消费部门的石油消费与本部门消耗石油的机具、产品等的相互关系,如汽油消费与汽车保有量的关系、化工产品产量与石油消费量的关系等,根据这种关系预测本部门未来石油消费的增长趋势,所有部门预测值的综合就是全国未来石油消费量。

这两种预测方法各有优缺点。部门预测法的优点是充分应用了各部门对未来发展前景预测,包括未来产品的市场需求、节能和能源替代等大量技术和经济分析,以及油价和行业技术发展对各部门未来石油需求的影响。这种预测的缺点也是显而易见的,这种预测涉及各部门各环节的石油消费预测,每一个部门每一个环节预测的误差都会出现在总体预测中,预测的综合误差就是每一个部门每一个环节预测的误差的综合,因此增加了误差的概率;另一方面,这种预测也不能考虑不可预见的对石油需求的影响,特别是对长期预测可能会造成更大误差。宏观预测法是以国民经济发展为依据进行预测,是以国民经济综合数据为基础,消除了部门之间预测可能造成的误差加和,过去曾发生过的不可预见的影响,替代能源、节油技术进步和油价变化的综合影响,适合于长期趋势的预测。

本次的中国石油需求预测是建立在中国和美国石油消费对比研究的基础上的宏观预测。设现在的高油价将使中国石油需求明显下降,石油利用效率不断改善;设未来20年中国的石油消费强度沿着美国过去20年走过的道路不断改善,经济发展对石油的依赖显著地降低。在此设下,使用石油消费强度和石油消费弹性系数两种宏观预测方法,取美国1980~2000年的石油消费强度值和石油消费弹性系数作为中国2000~2020年的石油消费强度和石油消费弹性系数进行预测。

(1)根据石油消费强度法预测石油消费量。近20年来,虽然中国石油消费总量逐年增加,但单位国内生产总值的石油消耗却在逐年降低,石油利用效率有了很大提高。单位国内生产总值的石油消耗从18年的0.6吨/1000 美圆左右下降到了2000年的0.18吨/1000 美圆,在22年里下降了70%。预测随着石油利用效率的提高,中国单位国内生产总值的石油消耗也降持续降低。对照美国石油消费强度演化趋势和中国石油消费强度演化趋势发现,目前中国正处于美国1980年的石油消费强度水平,如果将美国的石油消费强度演化趋势整体向后移20年作为中国未来发展的趋势(图6.26),到2010年中国石油消费强度将降到0.12吨/1000美圆左右,预计比2000年下降33%左右;2020年中国石油消费强度将降到0.10吨/1000美圆左右,预计比2000年下降44%左右。根据中国国民经济发展目标和石油消费强度演化趋势预测,2010年中国石油需求为3.92亿吨,2020年为5.99亿吨(表6.1)。

利用石油消费弹性系数预测中使用的GDP数据来自国家权威数据,石油消费强度数据借用美国数据,数据可靠性是相当高的。但是,预测的石油消费强度目标是2020年中国的石油消费强度达到美国2000年的水平,美国目前并不是世界上石油利用效率最好的国家。目前美国的石油消费强度几乎比西欧国家平均高60%左右,更比日本高出1倍以上。如果以西欧国家作为目标,或者以日本作为目标,预测的中国未来石油需求量将大大减少。2020年中国石油消费强度下降到西欧、甚至日本2020年的水平的可能是存在的,也有可能实现。因为未来节能技术、新能源开发和替代都将更先进、有效。

图6.26 中国单位国内生产总值石油消耗预测

表6.1 中国未来石油需求预测(石油消费强度法预测)

①2005年GDP来自国家统计局,2010年GDP来自《中国国民经济和社会发展第十一个五年规划纲要》,2020年GDP按院发展研究中心预测2010~2020年间6.50%的增长速度预测。

②GDP以2005年平均8.19汇率折算。

③来自国家统计局简报。

(2)石油消费弹性系数法预测。石油消费弹性系数是石油消费增长率与国内生产总值增长率的比值,代表国内生产总值每增长一个百分点所需的石油消费增长率。这是能源预测中最常见的方法,预测公式如下:

En=E0·(1+Tn·Gn)n

式中,En为第n年石油需求量;E0为起始年石油消费量;Tn为第n年石油消费弹性指数;Gn为第n年国内生产总值增长率。

石油消费弹性系数的变化与国民经济发展速度、产业结构、石油价格、节油技术进步和其他能源替代水平等因素有关,其中石油价格影响因素是比较重要的影响因素。一般来说,随着国民经济的发展,就业人员从第一产业向第二产业、从第二产业向第三产业转移,各产业对国民经济贡献也随之发生变化,石油消费较少的第三产业对国民经济贡献逐渐增加,石油消费弹性系数随之降低。石油价格的增长导致替代能源发展和节油技术进步,使石油消费下降,石油消费弹性系数随之降低。美国在13年第一次石油危机之前,世界石油价格较低时,石油消费占一次能源消费的47%,石油消费弹性系数在0.5~1.0 之间。13~18年石油消费出现负增长,石油消费弹性系数为负值。18年以后,美国石油消费重新增长,但石油在美国一次能源消费中的比例下降到了40%左右,石油消费弹性系数相应的下降到了0.43左右。自“九五”以来,中国石油消费弹性系数一直处在0.5~1.0之间,2000~2005年,石油消费弹性系数平均为0.71。在经历了2004年的高油价和能源短缺以后,中国加快了替代能源的开发和节油技术进步。根据前面分析,2010年以后中国石油消费增长速度将明显回落。预计2010年、2015年和2020年中国石油消费弹性指数依次为0.62,0.55和0.43,相应的石油需求量为3.70,4.36和4.亿吨(表6.2)。

表6.2 中国未来石油需求预测(弹性系数法)

弹性系数预测需要使用基础年石油消费量、国民经济增长速度石油消费弹性系数等参数,这些参数由于来源不同差距很大。本次预测用的2005年中国石油消费量3亿吨是国家统计局的官方数据,经济增长速度数据也来自国家“十一五”规划,弹性系数取自美国历史数据,这些数据基本上排除了作者的个人因素,预测结果应该更为可信。

2010年中国石油进口来源分布与比例?

很高兴回答你的提问。

有高人形象生动地描述了买入中石油的感慨: 问君能有几多愁?恰似满仓中石油!

中国石油(601857),2007年11月5日在上交所上市,每股发行价16.70元,上市第一天股价直冲云端,最高价48.62元,历经十三年零5个月的洗礼,截止今日收盘,股价仅为4.17元,下跌了91.42%。如你用100万在中石油上市第一天追高买入,一直没卖出,现在或亏损90多万。

你的提问是在2010年买入50000元中石油股票,一直没有卖出,以2010年第一个交易日中石油开盘价13.85元和2021年4月27日收盘价4.17元计算,大概要亏损35000元,亏损率近70%。

中国石油天然气集团公司(简称中石油)是以油气业务、工程技术服务、石油工程建设、石油装备制造、金融服务、新能源开发等为主营业务的综合性国际能源公司能源公司,是特大型央企。

中石油股价饱经风霜、历久弥新,只剩下了零头,把一大批价值投资者的理念和信心打得七零八落、支离破碎。

问君能有几多愁?恰似48元满仓中石油!中石油发行上市时,媒体、股评大肆宣传,说是亚洲最赚钱的公司,绝对的大蓝筹股,行业龙头,核心资产。发行价好象是16元多,开盘48元放天量,然后一路下跌,基本上没有反弹。我记得跌至30元时抢过反弹,25元割了。跌到16元多稳了一段时间后继续下跌。令人费解的是,巴菲特持有中石油(H股),据说成本是2元多,在中石油发行A股的同时,巴菲特一直在分批抛售,大概从4元多一直卖到近12元,全部清空。而A股的发行价就16元多,开盘价48元,A股股民被坑惨了!至于2010年买入5万元中石油股票,现在亏多少钱,没算过。

如果你是2010年购买的中国石油,当时应该是7元上下,你可以买7100到7200股,现价是4.25你大概亏损60%多,大约二万多元,解套方法:一,下跌后补仓,做高抛低吸,二,等下次反转机会。

对你,一个字"佩服",二个字“真的佩服你”。我没买过,就知道最高48,现在几块钱。智商不行,没敢买。

中石油企业行政级别高,是不是应该副部级呀,还是垄断行业,有钱什么价位的原油都敢买。

手握副部级企业的股票,是不是感觉也比持有无编制民企股票多点什么。这就行了,输赢不重要,重要的是思想端正就好。

中石油还算好的,你如果是中签还有钱赚,最悲催的是中签华锐风电,上市第一天就破发,然后一路下行,从没有到过发行价,现在己退市,最后股价一毛七分。与华锐风电比起来,中石油还是不错的。

看你2010年什么时候买入的,如果在低点买入,中间有几次盈利的机会,如果一直持有到去年最高点时出,差不多保本,如果放到今年(2021年),估计要亏上那么一点了

你看你这倒霉孩子!你买什么股不好,你非得要买中石油?人家股神都是买长春高新、深万科什么的放着,十来年后涨百十倍。学着点,好好瞅瞅,市场上那么多好股随便买几只好的,放它十几年,你也是股神了。精神点,有志气些,别总想着被套。有空弄几碗鸡汤喝喝,读几本成功学。切记切记!

买中石油股票,你也就别计较亏赚了。

好歹它是国家大型央企,那怕是巨亏,一直亏,中石油都不会倒闭,这点你应该确信无疑,那怕你手上的股票亏得一分不剩,至少你也还是它股东,永远的股东。不好写?

忘记哪年了,中石油刚上市,股民们抢着买中石油,它疯涨到40几元了,听说能涨到百元,我41元也买进了,没两天它下跌,我40元就割肉了,幸亏割掉了,现在看看真的是下跌没回头

一刀割到脚面面,具体多少不好说

石油价格未来会反弹暴涨,还是持续下跌?

沙特(4195.3万吨)、安哥拉(3217 .2万吨)、伊朗(2314 .7万吨)、俄罗斯(1530 .4万吨)、苏丹(1219.1万吨)、阿曼(1163.8万吨)、伊拉克(716.3万吨)、科威特(707.6万吨)、利比亚(634.4万吨)、哈萨克斯坦(600.6万吨)

当年进口总量23931万吨

未来石油价格肯定会反弹,但暴涨的可能性不大。随着疫情的发展,全球石油需求量大跌30%以上,油价自然会下跌。再加上,此前沙特、俄罗斯坚持不减产,又给油价重击。目前,油价已经在20美元/桶的区间上下徘徊。趣评之所以会认为油价必然反弹,主要原因有四点:第一,美国会极力保住页岩油产业,必然要抬升油价;第二,俄罗斯与欧佩克已经达成了减产协议;第三,肺炎疫情过后,石油需求会反弹;第四,石油价格一直都是波动性的,有涨有跌。

第一,美国会极力保证页岩油产业。如果国际原油价格低于35美元/桶,美国的页岩油产业就要赔钱。页岩油开成本比较高,约在35美元/桶-45美元/桶之间。美国传统能源行业是川普最重要的金主之一,川普为何要退出《巴黎气候协定》?就是为了这些传统能源行业的利益。所以,油价下跌以后,川普才不断呼吁沙特与俄罗斯。为了能够连任,为了继续争取能源产业的支持,川普也必然会出手提升油价。

第二,俄罗斯与欧佩克已经达成了减产协议。2016年,俄罗斯与欧佩克达成了减产协议。等到了2020年2月,俄罗斯拒绝继续减产,决定增加产量,也是导致油价下跌的重要原因。在俄罗斯拒绝减产以外,沙特也声明要提升石油产量。

现如今,俄罗斯与沙特达成了减产协议,两国每天减产110万桶原油。在两国宣布减产以后,国际油价有所反弹。未来,并不排除俄罗斯与沙特会继续减产,以保证原油价格反弹。毕竟,国际油价下跌,对于俄罗斯与沙特都非常不利。

第三,国际石油需求会有所增加。肺炎疫情导致石油需求暴跌, 这是油价下跌的最重要原因。以美国为例,在3月6日-4月7日这一个月之内,石油需求由2180桶/天下跌到了1410桶/天。但随着肺炎疫情的减缓,各国对石油的需求也会增加,国际油价自然也会回升。现如今,20美元/桶区间徘徊,确实属于不正常的低价。

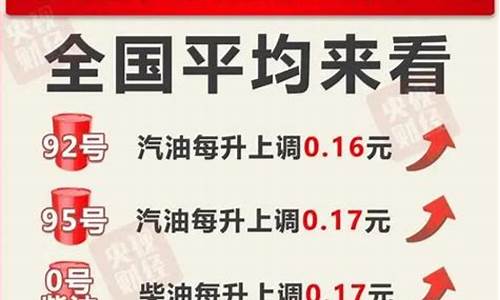

第四,石油价格具有波动性。国际原油价格本来就是波动的,20美元/桶-40美元/桶根本就不是常态。在2010年之前,国际油价还曾经超过100美元/桶。趣评认为,等到肺炎疫情结束,油价就会恢复到40美元/桶-50美元/桶的区间。

石油是世界最重要的贸易品,又关系到美元的霸权地位,价格既不会长期维持高位区间,又不会长期维持地位区间。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。